Новости

Компания «Глобус-Сталь» приглашает посетить свой стенд на 30-й Международной промышленной выставке «Металл-Экспо’2024», которая пройдет с 29 октября по 01 ноября в ЦВК «Экспоцентр» (г. Москва).

«Глобус-Сталь» уже давно и уверенно вошла в число основных участников – лидеров рынка нержавеющей стали, достижения которых привлекают самое большое внимание и интерес у экспертов отрасли.

В этом году на стенде будут представлены образцы листового металлопроката и декоративные поверхности нержавеющей стали, образцы электросварных нержавеющих труб Трубного завода: круглые, профильные трубы, а также трубы в бухтах различных диаметров, упаковочные решения и многое другое.

На стенде можно будет провести переговоры с экспертами и специалистами компании «Глобус-Сталь», ознакомиться с образцами продукции и обсудить интересующие вопросы. Источник

Рост промпроизводства в транспортном машиностроении составил в первом полугодии 2024 года 8%, сообщил премьер-министр РФ Михаил Мишустин на стратегической сессии по национальному проекту «Промышленное обеспечение транспортной мобильности».

«Выпуск легковых автомобилей вырос на две третьих, тепловозов – почти в полтора раза, грузовых вагонов – на 40%, автобусов – примерно на 20%», – добавил он.

«Чтобы ускорить создание прорывных технологий, их внедрение в такие секторы, крайне важно повысить привлекательность транспортной отрасли для инвестиций и использования механизмов государственно-частного партнёрства» Источник

По данным РА «Русмет», стоимость лома на российском рынке за 30 неделю 2024 г. (22–28 июля) составляет 24 200 руб/т (погрузка ж/д транспортом). Базис FCA, без учета доставки. Это на 1,43% (–350 руб.) ниже, чем на 29-й неделе.

Стоимость лома на внутреннем рынке продолжает снижение. С первых чисел июня она упала на 6,2% (1 650 руб.) — с 25 850 до 24 200 руб/т.

Фактически цена опустилась до уровня начала года. В первую неделю 2024 года индекс цен на лом составлял 24 150 руб/т, что всего на 0,21% выше текущего.

16–22 июля на Лондонской бирже стоимость фьючерса на металлолом держалась на стабильном уровне, которого достигла в начале лета. 16 июля она снизилась до 388 долл. США за тонну (всего на 0,51%), но уже к началу дня 22 июля вернулась к 390 долл/т. Правда закрылся день с –1,41%, на уровне 384,5 долл/т.

К 30 июля цена лома на LME снизилась до 379,5 долл/т. Это –1,31% по сравнению с закрытием 22 июля. «Заморозка цен» на мировом рынке лома завершилась. Происходят незначительные, но все же изменения. Стоимость лома падает, что может повысить закуп.

С начала года цена снизилась на 9,21%. В первую неделю января 2024 года стоимость лома составляла 418 долл/т. В 2024 году ниже стоимость металлолома на LME была только 11 марта — 374 долл/т.

Сравнение цены на мировом и внутреннем рынках

На 30 июля 2024 года курс ЦБ составил 86,56 руб. за долл. США. В июле колебания курса наблюдались в пределах 1,83%. Доллар не поднимался выше 88,17 руб. К концу месяца заметна тенденция на снижение.

Стоимость лома на LME по курсу ЦБ на 30 июня равна 32 847,77 руб/т. Это на 36,02% выше, чем на внутреннем рынке.

По сравнению с предыдущей неделей разница в стоимости незначительно сократилась. Совпадающая динамика на мировом и внутреннем рынке обеспечила отсутствие скачков в разрыве цен, сообщает телеграм-канал vtorion. Источник

По данным Турецкого статистического института (TUIK), в мае 2024 г. национальный экспорт арматуры прибавил 10,5% к показателю предыдущего месяца и 46,9% к уровню мая 2023 г. и достиг 303,4 тыс. т. По итогам пяти месяцев внешние продажи данной продукции увеличились на 24,0% по сравнению с аналогичным периодом годичной давности до 1,37 млн. т.

В то же время, нельзя сказать, что турецкие металлургические компании смогли восстановить свои позиции на мировом рынке арматуры. В рекордном 2021 г. объем национального экспорта данной продукции достигал 500-600 тыс. т в месяц. Ситуацию удалось улучшить только по сравнению с провальным 2023 г.

Основным покупателем турецкой арматуры остается Йемен, куда в январе-мае 2024 г. поступило 265,0 тыс. т данной продукции, что на 27,6% больше, чем годом ранее. Поставки в Израиль, который в первой половине прошлого года стал крупнейшим импортером, были и вовсе прекращены.

В текущем году турецкие компании поставляют значительные объемы арматуры в страны Юго-Восточной Европы (Румыния, Албания), в Эфиопию, США, а также в некоторые государства Латинской Америки. В частности, одним из традиционных рынков сбыта для турецких компаний является Перу. Источник

Гонконг в мае нарастил закупки российского золота почти в 60 раз к апрелю, до максимальных с октября прошлого года 750 миллионов долларов, следует из расчетов РИА Новости по данным гонконгского статбюро.

Гонконг весь прошлый год активно покупал российское золото, однако в декабре на фоне роста цен начал замедлять темпы покупок. В феврале их вовсе не было, в марте они выросли до 829 тысяч долларов, а в апреле — до 13 миллионов долларов.

В конце весны Гонконг ввез этого драгметалла из России на 750 миллионов долларов, что в 58 раз больше показателя за апрель. При этом более крупные покупки совершались лишь трижды в истории — в августе, сентябре и октябре прошлого года.

Россия по итогам мая вернулась на второе место по поставкам золота в Гонконг с долей в 15%. Крупнейшим поставщиком традиционно является ОАЭ — в мае их поставки были на 1,8 миллиарда долларов. Тройку лидеров замыкает материковый Китай с 621 миллионом долларов. Источник

По данным International Aluminium Institute (IAI), в мае 2024 г. мировое производство первичного алюминия достигло 6,134 млн. т или 197,9 тыс. т в сутки, что стало рекордным показателем в истории отрасли. По сравнению с маем 2023 г. рост составил 3,4%. Среднесуточное производство прибавило 0,5% по отношению к апрелю.

В течение первых пяти месяцев текущего года в мире было получено, согласно оценкам IAI, 29,901 млн. т алюминия. Это на 4,0% превышает уровень аналогичного периода годичной давности.

Китайские компании не добились в мае абсолютного рекорда, но они нарастили производство металла на 4,9% по сравнению с тем же месяцем прошлого года до 3,65 млн. т. Объем выпуска за пять месяцев увеличился на 5,4% год к году до 17,739 млн. т.

В странах Персидского залива майский результат (525 тыс. т) оказался на 0,8% меньше, чем годом ранее. Но по итогам января-мая был достигнут рост на 1,0% до 2,597 млн. т. Сокращение производства в мае было отмечено также в странах Африки (129 тыс, т, -5,1%), но там и по итогам пяти месяцев произошел спад на 4,3% до 629 тыс. т.

Все остальные регионы улучшили свои прошлогодние результаты. Наибольшие темпы роста показывает Южная Америка. Там в мае были произведены те же 129 тыс. т, что и в Африке, но это на 5,7% больше, чем годом ранее. Повышение по итогам пяти месяцев составило 5,0%, до 626 тыс. т.

В России и странах Восточной Европы в мае, по данным IAI, было произведено 348 тыс. т алюминия, а за пять месяцев — 1,701 млн. т. Это соответственно на 2,4 и 2,1% больше, чем годом ранее. Источник

Путь к успеху

С самого начала мы поставили перед собой цель предоставлять нашим клиентам первоклассные промышленные решения. Мы инвестировали в исследования и разработки, создав портфель новаторских продуктов, которые изменили отраслевой ландшафт. Наша неустанная приверженность качеству и обслуживанию завоевала нам лояльных клиентов.

Покоряя будущее

Когда мы отмечаем этот знаменательный юбилей, мы с оптимизмом смотрим в будущее. Мы продолжаем инвестировать в технологии и инжиниринг, расширять наш ассортимент продукции и укреплять наши глобальные связи.

Мы благодарим наших клиентов, партнеров и сотрудников за их вклад в наш успех, и мы с нетерпением ждем продолжения нашего путешествия в качестве лидера в промышленной отрасли.

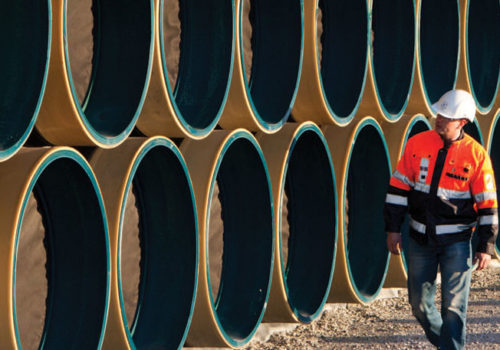

Трубная металлургическая компания в 2024 году может сократить капитальные затраты на 34% по сравнению с предыдущим годом.

Ориентир по capex компании на этот год составляет 27 млрд рублей по сравнению с 41 млрд рублей в 2023 году. На поддержание текущих мощностей ТМК планирует направить 18 млрд рублей, на развитие — 9 млрд. рублей, говорится в презентации компании.

ТМК — ведущий российский поставщик стальных труб, трубных решений и сопутствующих сервисов для различных секторов экономики. В 2023 году объем реализации трубной продукции компании составил 4,193 млн тонн. Источник

По данным Международного института алюминия (IAI), мировое среднесуточное производство первичного алюминия в апреле 2024 г. составило 196,6 тыс. т, что на 0,1% больше, чем в предыдущем месяце, и на 3,3% больше, чем год назад.

Наибольшее сокращение суточного производства алюминия произошло в Азии (без учета Китая) – на 1%, до 13,07 тыс. тонн. Также выпуск снизился в странах Персидского залива (составил 17,07 тыс. т/сут.; -0,2% по сравнению с предыдущим месяцем). В России и Восточной Европе, а также в Латинской Америке без изменений по отношению к марту — 11,17 тыс. т/сут. и 4,10 тыс.т/сут соответственно.

Незначительный рост суточного производства алюминия наблюдался в следующих регионах: в Африке (4,07 тыс. тонн; +0,1%), в Северной Америке (11,03 тыс. т; +0,3%), в Западной Европе (7,53 тыс. тонн; +0,7%), в Австралии с Новой Зеландией (5,2 тыс. т/сут.; +0,1%), в Китае (116,67 тыс. т/сут.; +0,2%).

Показатели предприятий, не сообщающих свои результаты, IAI в апреле оценила на уровне 6,7 тыс. тонн в сутки.

Совокупный объем выпуска алюминия в мире с января по апрель 2024 года вырос на 4,2% по сравнению с аналогичным периодом прошлого года и составил 23,757 млн т. Без учета Китая производство алюминия в мире за это же время увеличилось на 2,3% — 9,672 млн т.

По итогам первых четырех месяцев 2024 года наиболее значительное сокращение производства относительно аналогичного периода предыдущего года в процентном выражении наблюдается в Африке (-6%), наиболее значительное увеличение производства – в Северной Америке (+4,7%). Источник

В пятницу, 10 мая, цены на медь в Лондоне выросли на фоне активизации трейдеров, пытавшихся использовать возможности в связи с разницей цен на металл в Чикаго, Лондоне и Шанхае.Трехмесячный контракт на медь на LME подорожал на 1%, до $10003 за т, а с начала года рост котировок составил 16%. Тем временем на Chicago Mercantile Exchange (Comex) стоимость меди взлетела на 21%, что открыло возможности трейдерам продавать медь на американский рынок с выгодой. Ряд производителей в латиноамериканском регионе могут увеличить поставки металла в США, хотя логистические ограничения могут ограничить отгрузки. «Трейдеры готовы платить премию до $300 на т по майским поставкам в порты США, но объем свободного фрахта ограничен», — отметил в интервью Reuters один из производителей. Кроме LME, чикагская цена на медь также обогнала шанхайские котировки. Некоторые трейдеры изучают возможность реэкспорта меди из Китая для получения арбитражных выгод.

Цена алюминия с поставкой через 3 месяца просела в пятницу, тогда как статистика LME демонстрирует 88%-й скачок в инвестициях. Алюминий торговался на бирже на момент закрытия сессии на отметке $2529,50 за т (-1,3%).

Запасы алюминия на складах LME увеличились на 424 тыс. т, до 903,85 тыс. т, что является самым высоким уровнем с января 2022 г. Последние крупные поставки алюминия на биржу осуществила Trafigura, сообщили в Reuters. «Эти поставки имеют слабое отношение к фундаментальным факторам, на рынке доминирует контанго, что указывает на то, что биржевики ожидали этих поставок», — отметил глава отдела исследований AMT Даниэль Смит. Скидка к спотовому контракту по отношению к трехмесячному в секторе алюминия составила $47,7 на стоимость тонны.

На утренних торгах понедельника, 13 мая, цена меди продолжила демонстрировать позитивную динамику на фоне надежд инвесторов на снижение ключевой ставки Федрезервом и роста спроса в КНР на металл ввиду нарушений поставок меди.

Надежды на снижение ключевой ставки активизировались после более слабых, чем ожидалось, данных по занятости в США, но сейчас наблюдатели ждут опубликования данных по инфляции.

Тем временем в Китае потребительские цены выросли в апреле третий месяц подряд, тогда как цены производителей продолжили спад. Между тем показатель новых заимствований в Китае упал в апреле сильнее ожидаемого относительно предыдущего месяца, и в целом рост кредитования рекордно замедлился, сообщил китайский центробанк, что увеличивает вероятность мер стимулирования экономики Поднебесной.

Аналитики ANZ указывают, что дефицит предложения меди может усугубиться, если цены на металл не будут достаточными для стимулирования развития новых проектов по добыче меди. По оценкам экспертов, для запуска новых прибыльных рудников цена меди должна составлять не менее $12000 за т.

«Инвестиции в проект составляют 26,6 млн рублей. Из них 18,6 млн рублей, почти 70% от общей суммы, инвестор получит в виде льготного займа от Фонда развития промышленности Подмосковья по программе «Приобретение оборудования». На предприятии дополнительно будет создано около 10 рабочих мест. Новое оборудование позволит сократить потери при выплавке на 10%, что в свою очередь обеспечит увеличение производства алюминиевого сплава без увеличения объемов закупки сырья», — рассказалазаместитель председателя правительства – министр инвестиций, промышленности и науки Московской области Екатерина Зиновьева.

ООО ПК «Альфа Групп» специализируется на производстве алюминиевой продукции. Предприятие представляет собой комплекс металлургических производств, предназначенных для изготовления вторичного алюминия в виде первичных форм — чушек, пирамидок, гранул, а также алюминиевого проката — алюминиевой катанки.

Промышленные предприятия могут получить займы в ФРП Подмосковья по льготным ставкам — от 0,5% до 5% годовых. Самые популярные программы — «Импортозамещение» и «Приобретение оборудования». Источник

Уральская Сталь подтвердила соответствие действующей системы менеджмента качества требованиям СТО Газпром 9001-2018 в системе добровольной сертификации ИНТЕРГАЗСЕРТ.

В ходе трехдневной комплексной проверки аудиторы ассоциации по сертификации «Русский Регистр» отметили заинтересованность металлургов в развитии действующей системы менеджмента качества и увеличении сбыта штрипса компаниям, выполняющим заказы крупнейших промышленных заказчиков, прежде всего Загорскому трубному заводу, а также их стремление к совершенствованию производственной деятельности и улучшению качества продукции.

Система менеджмента качества Уральской Стали признана соответствующей требованиям СТО Газпром 9001-2018 в СДС ИНТЕРГАЗСЕРТ, что будет подтверждено новым сертификатом.

Взаимодействие производителей труб с нефтегазовой отраслью будет обсуждаться в ходе 14-й Общероссийской конференции, которая пройдет в Новосибирске 23-24 мая 2024 г. Источник

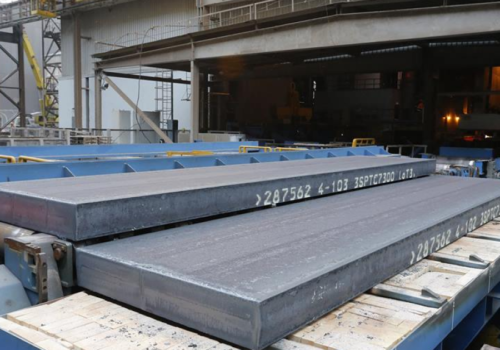

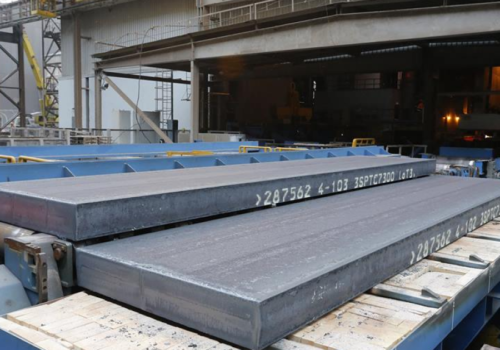

Российские металлургические компании в I квартале 2024 г. экспортировали в Китай 424 600 т стальных полуфабрикатов – втрое больше, чем за аналогичный период прошлого года. Об этом свидетельствуют данные.

В денежном выражении экспорт полуфабрикатов составил $194 млн, также увеличившись в 3 раза год к году. Основная товарная позиция в поставках в КНР – сляб, применяющийся для выпуска плоского стального проката.

В 2023 г. поставки полуфабрикатов в КНР снизились в физическом выражении почти вдвое до 921 000 т, в денежном – более чем в 3 раза до $431 млн.

После начала СВО на Украине Азия стала одним из основных рынков сбыта для крупнейших производителей слябов в России – «Северстали», Evraz и НЛМК. В пресс-службах этих компаний на запросы «Ведомостей» не ответили. При этом 23 апреля начальник отдела по работе с инвесторами «Северстали» Никита Климантов отмечал, что «Северсталь» фокусируется на российском рынке: «92% продаж [за январь – март] приходилось именно на этот рынок, всего лишь 8% экспорта, и это теперь уже традиционный экспорт в СНГ». Источник

Очередная неделя прошла на мировом и российском рынке стальной продукции в привычном стиле. За рубежом ценовые колебания остаются слабыми, цены зажаты, словно в тисках, из-за недостаточного спроса, с одной стороны, и высокой себестоимости, с другой. В России в центре внимания остается недавний взлет цен на арматуру. В октябре ожидается подорожание многих других видов стальной продукции.

В отечественной металлургической отрасли жизнь продолжает бить ключом. За последние две недели состоялись две конференции. В Екатеринбурге 14-15 сентября в центре внимания находились сервисные металлоцентры, а на прошлой неделе белорусский Гомель гостеприимно принял производителей метизов из двух стран.

Вообще, на конференции очень полезно ездить. Там не только встречаешься с различными интересными людьми, но и узнаешь многие вещи, которым ранее, возможно, не уделял должного внимания.

Так, в рамках конференции «Проволока – Крепеж» состоялась поездка на Речицкий метизный завод – крупнейшее предприятие этого профиля в Белоруссии. Для него прошлогодние события, завершившиеся попаданием под все возможные санкции, стали более серьезным испытанием, чем для подавляющего большинства российских производителей.

Речицкий завод исторически поставляет большую часть своей продукции на экспорт. В прежние времена важнейшим рынком сбыта для него выступали Европа и Северная Америка. Теперь эти направления недоступны, остались только рынки СНГ плюс немного Ближнего Востока. Белорусская компания стала искать выход из положения, расширяя производство и номенклатуру саморезов – продукции, на российском рынке представленной, по большей части, китайским импортом. С китайцами совершенно невозможно конкурировать по цене, но зато их можно придавить (хотя и не задавить совсем) гарантированным высоким качеством.

Вообще, проблема дешевой китайской продукции поднималась на конференции не один раз и не два. Есть вполне обоснованное предположение, что крайне низкие цены на нее обусловлены не только экономией на масштабах и частым пренебрежением к качеству, но и целенаправленной государственной политикой по захвату внешних рынков. Можно покупать у китайцев дешево и получать дешевое китайское финансирование, но за этим следует выставление встречных требований, превращающих китайского поставщика в абсолютного монополиста. С этим, например, порой сталкиваются российские компании, пытающиеся продвинуть свою продукцию на африканский рынок.

Китайский импорт – это не только африканская проблема. Компании из дружественной КНР очень-очень заинтересовались и российским рынком, на котором после ухода западников осталось очень-очень много свободных вкусных ниш. Качество китайской продукции – понятие неопределенное, оно может варьироваться у различных поставщиков в широких пределах. Но дешевизна свойственна всем.

И возникает непростой вопрос: можно ли с этим что-то сделать и надо ли? Есть направления, и их немало, на которых российские компании не могут конкурировать с дешевым китайским импортом. В ряде случаев российского производства данной продукции нет совсем или почти нет. А попытки привлечения финансирования под проекты в этой области наталкиваются на резонные вопросы банкиров: «А за счет чего вы планируете возвращать кредит, если ваша расчетная себестоимость будет выше рыночной цены на китайские аналоги?»

Речицкий метизный нашел выход в занятии качественной ниши. Но что делать российским компаниям, если они только планируют осваивать новое производство? Здесь представляется, что ответ на этот вопрос должен лежать вне рыночной плоскости. Как уже стало полностью понятно, в нынешней непростой обстановке рынок не может решить многие насущные проблемы. Наоборот, иногда он мешает их решать.

Поэтому в российской экономике растет и будет расти доля государственного стратегического планирования. Будут и дальше приниматься решения, идущие вразрез с рыночной логикой, снижающие прибыльность отдельных конкретных участников рынка, но нужные для страны в целом.

Характерный пример такой логики – недавно введенные ограничения на экспорт нефтепродуктов. Или новые экспортные пошлины, касающиеся, кстати, стальной продукции, ставка которых будет зависеть от курса рубля. Вообще, за валютный рынок, похоже, принялись всерьез. Есть серьезные шансы на то, что тенденция ослабления рубля, продолжавшаяся с июля 2022 г., завершилась. Теперь, по логике, следует ждать укрепления отечественной валюты до 80-90 руб. за доллар, причем на достаточно долгий срок.

Очевидно, чем быстрее это произойдет, тем раньше начнется снижение ключевой ставки Центробанка РФ. Потому как в другую сторону это соотношение не слишком работает, как показывает печальный пример Турции. Местный центробанк повысил ставку от 25 до 30%, но турецкую лиру это не укрепило. Она продолжила медленное снижение.

Кстати, несмотря на рост ставки, продолжающийся с июня, инфляция в Турции снова увеличивается. В августе она достигла 59% против 48% в июле. По мнению местных специалистов, спрос на стальную продукцию в стране в ближайшее время продолжит ослабевать, а металлургам приходится понижать цены. Соответственно, и российские компании вряд ли получат много заказов от турецких клиентов.

На мировом рынке листового проката продолжится доминирование китайских поставщиков. Для этого есть весьма серьезные причины. По данным S&P Global Commodity Insights, за первую половину 2023 г. в Китае было введено в строй пять новых станов горячей прокатки совокупной производительностью 10,9 млн. т в год. Во втором полугодии ожидается запуск еще десяти, на 31 млн. т в год. Всего за первые восемь месяцев 2023 г. в КНР было произведено 133,75 млн. т горячекатаных рулонов средней ширины, что на 12% больше, чем за тот же период годом ранее. А в августе выпуск составил более 18 млн. т с превышением прошлогоднего графика на 33,2%. И девать эти излишки некуда, кроме как на экспорт.

Впрочем, потеря значительной части внешних продаж – не самая большая трудность для российских металлургов. На конференциях в последние две недели все отмечали тотальную нехватку квалифицированного персонала и повышение дороговизны рабочих рук. Однако при этом радует, что, как минимум, некоторые компании начали решать эту проблему путем внедрения автоматизации и механизации, а также ухода от использования ручного труда.

По словам представителя одной их них, поставить роботизированную линию стало выгоднее, чем нанимать для выполнения аналогичной работы нескольких человек. В другой компании рабочим на складах стали выдавать экзоскелеты, чтобы они могли поднимать более тяжелые грузы, а также использовать вакуумные присоски для перемещения ящиков.

Порой говорят, что национальная птица России – это не двуглавый орел, а жареный петух. И в это все больше верится. А в том, что животворительный пинок положительно сказывается на скорости принятия решений и способствует сообразительности и изобретательности, вообще не может быть никаких сомнений!

Источник : Портал «Металлоснабжение и сбыт»

Да, признаться, такого на российском рынке стальной продукции давно не бывало! Консолидационная сделка, в результате которой в стране возник крупнейший производитель арматуры, а в ЦФО – так вообще чуть ли не локальный монополист, практически немедленно увенчалась взрывным повышением цен на эту востребованную продукцию.

Конечно, хотелось бы задать вопрос, на каком основании арматура должна теперь стоить 72 тыс. руб. за т, что почти на 25% дороже, чем всего полмесяца тому назад? Однако ответ, надо понимать, будет примерно такой. «Это потому, что есть такой фильм, «72 метра». Или вообще, «Патамушта гладиолус». Просто новоявленный рыночный лидер хочет и может наглядно продемонстрировать свои силы, влияние и могущество.

При этом, по слухам, как минимум, один крупный игрок на российском рынке арматуры готов поддержать этот почин. Другие производители пока выжидают, но, по мнению некоторых независимых дистрибьюторов, они тоже предпочтут присоединиться к ценовому пиршеству. Причем на другие виды стальной продукции, в частности, листовой прокат и трубы, этот скачок пока не распространяется. Или это просто пока?!

Вообще-то, это буквально классический пример злоупотребления монопольным положением. Свое веское слово по поводу новой инициативы должна сказать ФАС. Или Минпромторг, который просто в силу своих служебных обязанностей должен отреагировать на подобную инициативу одного из ведущих участников российского рынка.

Наконец, наверняка не промолчат строители. Хотя они-то как раз могут обвинить во всем металлотрейдеров, которые закупали арматуру по 58 тыс. руб. за т (в августе), а теперь хотят ее продавать, скажем, по 75 тыс. руб. за т.

Так или иначе, некоторые клиенты предпочтут принять условия глав-поставщика. Поскольку арматуру в сентябре им брать необходимо, а перехватить уже негде и не у кого. Другие, имеющие запас хотя бы на месяц, будут выжидать. В частности, что скажут джунгли… то есть, конечно, в правительстве. Вот так неожиданно и для властей, и для рынка в целом начался необычный стресс-тест, острый эксперимент. И по его итогам можно будет сделать весьма важные выводы.

Например, о том, что чисто рыночные аспекты отечественной экономики из раза в раз становятся ее уязвимостями. Повышение цен на стальную продукцию в 2021 г. и сейчас, подорожание горючего, скачки валютного курса, вывоз капитала и т.п. – все это происходит по той причине, что кто-то хочет навариться с помощью относительно честных рыночных механизмов.

С другой стороны, как заявил президент на Восточном экономическом форуме (ВЭФ), деприватизации не будет. И возвращаться в советскую «псевдоплановую» экономику никто не будет. Тем не менее, вопрос о нахождении оптимального сочетании рынка и государственного управления экономикой не просто стоит на повестке дня. Он торчит там как Лахта Центр на фоне петербургского пейзажа. Но готовых решений здесь, к сожалению, нет. Их приходится искать на ощупь, методом проб и ошибок.

В целом российский рынок стальной продукции сейчас находится на развилке. У него впереди два возможных пути. Первый из них предусматривает повышение цен в четвертом квартале на все. Тогда арматуру следует рассматривать как предвестник более широких перемен.

Причем, помимо «хотелок» олигополистов-металлургов, у этого повышения будут и более объективные причины. Например, сохраняющийся относительно высокий спрос. Ограниченные объемы предложения из-за постоянных ремонтов на меткомбинатах. Высокие инфляционные ожидания, вызванные, в частности, продолжением спада на валютном рынке.

Если рубль в ближайшее время снова провалится до 100 руб. за доллар, рынок с большой степенью вероятности выберет первый путь. В Центробанке немного лукавят, заявляя, что для них нет никакой курсовой психологической границы. Просто они не могут ответить иначе, поскольку возникает риск целенаправленной атаки на рубль с целью провоцирования Центробанка на некие действия по защите курса. Но для бизнеса такая граница определенно есть.

Второй путь – это примерная стабилизация цен на стальную продукцию до конца года. Возможно, с небольшим увеличением стоимости некоторых категорий и непременно – с отступлением арматуры от объявленных высот.

В качестве индикатора тут опять можно использовать курс рубля. На ВЭФ неоднократно говорилось о его укреплении до 80-90 руб. за доллар. Реализация такого сценария должна немного успокоить рынки. Но вероятность здесь сложно оценить. Участники валютного рынка у нас действуют как истеричные белочки, а курсы скачут испуганными зайчиками. Непредсказуемо и невыразимо.

Центробанк РФ между тем повысил ключевую ставку еще на 1 п.п. – до 13%. Могли бы и не поднимать, но в последние недели немного возросла инфляция, так что особого выхода не было. Правда, при этом возникает устойчивое впечатление, что повышение ставки само по себе является мощным инфляционным фактором, помимо слабости рубля и подорожания топлива.

Однако здесь надо понимать, что у Центробанка нет иных инструментов, кроме как играться уровнем ключевой ставки. Как напомнила глава ЦБ Эльвира Набиуллина, меры валютного контроля и ограничения вывоза капитала – это прерогативы правительства. Причем в этих областях надо проявлять предельную осторожность, так как российская внешняя торговля сейчас осуществляется весьма причудливыми путями. Рубить сплеча слишком рискованно. Нужны, скорее, точечные индивидуальные воздействия в исполнении специальных органов.

Еще один важный момент заключается в том, что экономика масштабов страны очень велика и поэтому инерционна. Колебания ключевой ставки проявляются только с продолжительным лагом. Ее повышение будет означать ухудшение условий кредитования. Из этого вытекает сокращение инвестиций. Меньше станет спрос на рабочую силу, замедлится рост зарплат. Сузится потребность в инвестиционных и потребительских товарах. На рынках возникнет избыток предложения, а некоторые поставщики в конце концов начнут понижать цены. По инфляции будут бить дефляцией, пока она не сократится до искомых 4%. Вот тогда Центробанк скажет, что дело, наконец, сделано, и ставку можно опускать, а то экономика уже провалилась в спад.

Данный сценарий обладает рядом недостатков. Прежде всего, он предполагает, что никто со стороны не будет мешать проведению этой многомесячной комбинации. Но в нынешних условиях на это надеяться сложно. Вполне вероятно, что по курсу рубля как наиболее уязвимой точке будут наноситься новые удары извне. И что тогда – опять задирать ставку и начинать отчет сначала? А что тогда станется с реальным сектором экономики, для которого подобная борьба с инфляцией превращается в отнюдь не лечебное голодание?

Впрочем, в России голодание будет предписано далеко не всем. Оборонка, авиастроение, производство электроники, нефтегазохимия, фармацевтика, другие стратегические отрасли будут по-прежнему пребывать под опекой государства. Для них дешевые длинные деньги найдутся всегда, и в требуемых объемах. А все издержки борьбы с инфляцией, как ранее проведения СВО, мобилизации и т.д., и т.п. лягут на прочий бизнес. Хотя выживать ему не впервой, а в кризисных ситуациях как раз происходит отбор истинных лидеров.

На прошедшей на прошлой неделе конференции «Сервисные металлоцентры России» как раз достаточно много говорилось об эффективности. В частности, продвигаемая государством программа повышения производительности труда реально работает и дает результаты. Создаются системы кооперации, в рамках которых одни компании предлагают свои временно незадействованные производственные мощности, а другие – находят исполнителей на изготовление жизненно важной им продукции (зачастую, импортозамещающей), для самостоятельного выпуска которой нет ресурсов. При этом важную роль играет также координатор, который проверяет участников пула и гарантирует, что заказ будет выполнен качественно и в положенный срок.

Здесь можно немного утешить себя тем, что иных методов борьбы с инфляцией, помимо тех, что использует сейчас Центробанк РФ, в мире пока не придумали. Европейский центробанк на прошлой неделе тоже повысил ключевую ставку. Правда, только до 4,5%, но для Евросоюза это самый высокий уровень с 2002 г. А в США в августе вдруг скакнула вверх инфляция. По большей части, ее спровоцировало подорожание нефти, над чем американцы не властны, но теперь ФРС США в обозримом будущем точно ничего снижать не будет.

Но есть вообще способы победить инфляцию, не сваливая в штопор всю экономику? Такой вариант был реально реализован в США в 50-60-е гг. Однако для этого требуются жесткие граничащие условия. Во-первых, это низкие и стабильные цены на ресурсы (для России, кстати, это означает отвязка внутренних цен от мировых). Во-вторых, избыточное производство товаров, что не позволяет подниматься ценам на инвестиционном и потребительском рынке. В-третьих, возможность быстро запускать новый бизнес для оперативного закрытия ниш и масштабировать его, проходя путь от малого к крупному за считанные годы. Пожалуй, в нынешних российских условиях выполнение третьего условия сложнее всего.

В Штатах же первое условие похоронил нефтяной кризис 1973 г. Третье там худо-бедно выполняется до сих пор. А вот со вторым получилось интересно. Если в 60-70-е американские компании вели конкурентную борьбу путем повышения эффективности, внедрения автоматизации и новых технологий, то в 80-х спрос начали искусственно «надувать» путем кредитования, маркетинг и реклама стали важнее производства, затраты радикально сократили посредством перенесения мощностей в страны «третьего мира», а затем – в Китай.

Этот урок надо тоже учитывать. Российская реиндустриализация все-таки не может и не должна происходить только на рыночных принципах. Иначе точно попадем в какой-нибудь тупик.

Сейчас промышленность и строительство в западных странах находятся в депрессивном состоянии, потребление стальной продукции там уменьшилось. На мировом рынке стали продолжает доминировать Китай. Объем выплавки в августе там снизился на 4,5% по сравнению с июлем до 86,41 млн. т или 2,787 млн. т в сутки. Но это на 3,2% больше, чем в том же месяце годом ранее.

По данным компании Mysteel, в первой декаде сентября китайские компании начали снова наращивать выпуск стальной продукции. Поэтому все меньше шансов остается на то, что правительство КНР захочет и сможет ограничить производство стали в 2023 г. уровнем прошлого года. За восемь месяцев в стране было выплавлено 712 млн. т, то есть, за четыре оставшихся месяца нужно будет уложиться немногим более чем в 300 млн. т или 2,46 млн. т в сутки.

Пока признаков такого резкого падения производства в китайской металлургической промышленности нет. И если ничего не изменится, то китайский прокат будет по-прежнему идти на экспорт в больших объемах, а цены на стальную продукцию на мировом рынке останутся примерно такими же, как сейчас.

Хотя если китайские власти все-таки введут в ближайшее время жесткие производственные ограничения, это будет шок!

Источник : Портал «Металлоснабжение и сбыт»

Самой «горячей» точкой на мировом рынке стали на сегодняшний день является Турция. Там уже давно были проблемы, но теперь они превратились в настоящий обвал. К сожалению, это напрямую затрагивает интересы российских металлургических компаний, для которых Турция традиционно выступала важнейшим экспортным направлением.

Туркам можно искренне посочувствовать. Главная беда страны — сильная и пока неустранимая зависимость от импорта сырья и энергоносителей. В последние годы там делали все правильно — дали заказ «Росатому» на строительство атомной станции, нашли природный газ в Черном море, создавали мощную экспортно ориентированную отрасль по производству автомобилей и комплектующих к ним. Но энергетический кризис 2021 г. начался раньше, чем успели к нему подготовиться, и все полетело в тартарары.

Разрушительное землетрясение в феврале 2023 г. стало не соломинкой, а полноценным бревном, рухнувшим на спину и так захромавшего верблюда. На восстановительные работы нужно около $100 млрд., а этих денег в стране нет, и взять их пока неоткуда.

Власти опять делают, что могут. Для увеличения доходов бюджета подняли налоги и некоторые платежи, например, на регистрацию импортных смартфонов. Пытаются вести борьбу с инфляцией и девальвацией местной валюты, поднимая процентные ставки. В июне их увеличили от 8,5 до 15%, а в июле — еще на 2,5 п.п. до 17,5%.

Однако на реальную экономику все эти меры действуют неблагоприятно — как минимум, в краткосрочном периоде. Деловая активность падает. У бизнеса появились большие проблемы с рефинансированием задолженности и привлечением новых кредитов. Видимый спрос на стальную продукцию упал еще сильнее, чем в мае-июне. Ряд металлургических компаний сократили производство, а может, и приостановили.

Для турецких производителей стали жизненно важным является снижение себестоимости. В начале июля они предлагали на экспорт арматуру примерно по $600 за т FOB, тогда как конкуренты из Египта были готовы продавать ее по $565 за т, а котировки на продукцию производителей из Катара, Малайзии, Индонезии (да и России, пожалуй) могли опускаться до менее $530 за т.

Не удивительно, что турецкий экспорт арматуры в этом году упал вдвое, а среди ведущих покупателей, наряду с традиционными Израилем и Йеменом, значатся и такие страны как Ямайка, Джибути и Эфиопия.

Турецкие металлурги к концу второй декады июля сбили цены на импортный металлолом до $355-360 за т CFR, самого низкого уровня с ноября прошлого года. А вот российские поставщики заготовки благодаря недавнему падению рубля смогли пойти на более серьезные уступки. Стоимость их продукции опустилась в долларах до минимальных показателей с ноября 2020 г., хотя при этом экспортный паритет не такой уж низкий — чуть менее 50 тыс. руб. за т с НДС.

В конце прошедшей недели турецкая арматура предлагалась за рубеж, в среднем, по $580 за т FOB. То есть, для достижения примерного паритета с конкурентами им нужно сбавить цены еще на $20-30 за т. Скорее всего, более серьезного отступления не потребуется и от российских поставщиков полуфабрикатов. Хотя следует отметить, что экспорт в дальнее зарубежье становится для отечественных производителей все менее привлекательной опцией несмотря на нынешний валютный курс. Можно, конечно, опустить рубль до уровня 1 американского цента, но это как-то несколько зашкварно.

Российский Центробанк в этом плане взял пример с турецких коллег — повысил процентную ставку сразу на 1 п.п. до 8,5%. До этого она держалась на неизменном уровне с сентября прошлого года. Правда, есть подозрение, что на курс рубля это особенно не повлияет, так как основное воздействие на него оказывают совсем другие факторы — торговый и платежный баланс, а также объемы вывоза капитала. Здесь нужны иные методы постепенного и целенаправленного воздействия.

Что же касается инфляции, то повышение процентных ставок ее только усиливает, так как растут затраты производителей, а с ними и цены. Можно, конечно, выморозить рынок до состояния дефляции, что неоднократно бывало у нас, а сейчас происходит в западных странах, но у этого «лекарства» слишком много неприятных побочек. Тот же Центробанк РФ прогнозирует на 2023 г. экономический рост в пределах 1,5-2,5%, но тут же оговаривается, что эти унылые значения сохранятся в неизменности, как минимум, до 2026 г. Тоска…

Хотя в принципе не все так плохо. Вице-премьер Марат Хуснуллин положительно охарактеризовал итоги первого полугодия в строительном секторе. Ввод в строй жилья составил 52,1 млн. кв. м, что всего на 0,9% меньше, чем за первые шесть месяцев 2022 г. По многоквартирным домам зафиксирован рост на 9,9% до 21,7 млн. кв. м. Из них 4,0 млн. т пришлось на июнь, что на 17,6% больше, чем годом ранее.

Несмотря на падение с конца 2021 г. количества многоквартирных домов, получивших положительное заключение экспертизы проектной документации, объем действующих разрешений на строительство, по словам вице-премьера, к середине текущего года достиг 153,9 млн. кв. м. Так что, фронт работы у строителей точно есть.

Об этом говорит и текущая обстановка на российском рынке стальной продукции. Наиболее высокими темпами поднимаются цены на прокат с покрытиями, сварные трубы общего назначения, арматуру. Для всех этих категорий именно стройка является крупнейшим потребителем. На другом полюсе находится листовой прокат без покрытия, особенно, холоднокатаный. Эти виды стальной продукции относительно стабильны. Металлурги даже не планируют увеличения их стоимости в августе.

Поддержанию равновесия в секторе непокрытого листового проката безусловно способствуют ремонты на комбинатах, что уже происходят и будут происходить в ближайший месяц. Не слишком высокий спрос на эту продукцию компенсируется ограниченным предложением. Хотя тут надо отметить еще и значительное сужение поставок российского листового проката в дальнее зарубежье. Мировой рынок сейчас в депрессии, продажи у всех невысокие, востребованность стальной продукции низкая.

Возможные изменения к лучшему здесь связаны, прежде всего, с Китаем. В первом полугодии он, скорее, разочаровал. Рост ВВП составил 6,3% во втором квартале и 5,5% за шесть месяцев. Вроде бы неплохо, но многие эксперты ожидали большего. Инвестиции в основной капитал прибавили только 3,8% по сравнению с первой половиной 2022 г., что по китайским меркам маловато.

При этом компании частного сектора, на долю которых пришлось 52,9% капиталовложений, снизили этот показатель на 0,2% по сравнению с первым полугодием 2022 г., а спад на рынке недвижимости составил 7,9%. По-прежнему мало новых строек в жилищном секторе. В июне их было почти на 32% меньше по совокупной площади, чем в том же месяце прошлого года.

Ожидания в Китае двоякие. В первую очередь, металлурги надеются на новые меры по поддержке строительной отрасли и экономики в целом. Хотя сложно сказать, что здесь можно сделать. Китайский рынок недвижимости не просто так обвалился во второй половине 2022 г. Он был сильнейшим образом перегрет, из-за чего в стране просто закончился платежеспособный спрос. Любые меры по его стимулированию опасны тем, что могут снова надуть тот пузырь, что с такими потерями приспустили в 2022 г.

В то же время, китайская промышленность, похоже, понемногу наращивает обороты. Восстанавливается потребительский рынок — в июне отмечался рост продаж автомобилей и бытовой техники. Так что, видимый спрос на стальную продукцию в стране действительно может прибавить. А вот производство стали наверняка уменьшится.

В первом полугодии его объем достиг 535,6 млн. т, на 1,3% больше, чем в тот же период годом ранее. При этом китайские власти неоднократно заявляли, что выплавка стали в 2023 г. не должна превысить прошлогодние 1,013 млрд. т. Значит, на вторую половину текущего года остается не более 477 млн. т. Если снижение выпуска состоится, то, очевидно, уменьшатся и объемы китайского экспорта стали, что в первом полугодии превысили показатель аналогичного периода 2022 г. более чем на 30%, до около 45 млн. т, если брать в расчет и полуфабрикаты.

К концу прошедшей недели котировки на стальную продукцию на Шанхайской фьючерсной бирже достигли самых высоких показателей почти за три месяца, и это неплохой знак. Вряд ли до завершения дождливого сезона в сентябре в Китае что-то кардинально изменится, но, по крайней мере, китайские компании не будут так сильно наводнять мировой рынок дешевым прокатом.

На российском же рынке пока что будет сохраняться относительное равновесие. Возможно, текущая обстановка не претерпит существенных изменений до конца строительного сезона. А осенью могут возникнуть новые расклады.

Источник : Портал «Металлоснабжение и сбыт»

Вот лето перевалило за половину, а металлурги отметили свой профессиональный праздник. Впрочем, до холодов еще очень далеко, так что российский рынок стали продолжает расти. Если не произойдет чего-либо совсем неожиданного, благоприятные условия сохранятся на нем до осени, когда подойдет к завершению строительный сезон.

Курс рубля, как это уже неоднократно бывало, немного восстановился после падения в конце июня — начале июля, и закрепился на новом уровне. Правда, вопрос, как долго продлится этот период относительной стабильности? Предыдущий в апреле-июне — около двух месяцев. Из этого, наверное, и будем исходить, а все остальное придется списать на неизбежные на море случайности.

Так или иначе, существенного подъема цен на стальную продукцию в августе, скорее всего, не произойдет. Подорожает, прежде всего, прокат с покрытиями, который сейчас весьма сильно востребован и находится в дефиците. Продолжат рост сварные трубы, а вместе с ними немного поднимется рулонный прокат для их изготовления. Скорее всего, прибавит арматура, что показывает устойчивое состояние строительной отрасли и легкую нехватку металлолома. В то же время, металлурги пока не намерены пересматривать котировки на непокрытый листовой прокат.

Достаточно важным событием для российской металлургической отрасли стала прошедшая на прошлой неделе в Екатеринбурге выставка «Иннопром-2023». На ней, в частности, было анонсировано несколько интересных проектов.

Так, «Новосталь» планирует построить в Ростовской области новый завод с электропечью, на котором будет ежегодно выпускаться до 1 млн. т горячекатаного проката. Это первый крупный проект создания новых мощностей по выплавке стали, анонсированный за последние полтора года.

Сравнительно небольшой объем (1 млн. т в год) позволит новому предприятию без больших проблем вписаться в российский рынок. Он фактически заменит на нем украинскую группу «Метинвест», которая как раз ежегодно поставляла в Россию до 1 млн. т стальной продукции, причем, по большей части, листового проката. Излишки, конечно, будут, но ко времени запуска нового производства может увеличиться внутренний спрос на данную продукцию.

В рамках другого проекта группа ММК и ЦНИИчермет им. И.П. Бардина подписали соглашение о совместном создании импортозамещающего производства кованых валков для станов горячей и холодной прокатки. Фонд развития промышленности (ФРП) предоставляет на эти цели льготный кредит в размере 5 млрд. руб., что составит около 35% от общего объема инвестиций.

В настоящее время порядка 80% кованых рабочих и опорных валков, используемых российскими предприятиями, поступает из-за рубежа. Реализация данного проекта должна уменьшить долю импорта до около 30%. При этом впервые за многие годы полноценным участником проекта по созданию новых мощностей станет главный российский металлургический НИИ.

Как неоднократно заявлял генеральный директор ЦНИИчермет им. И.П. Бардина Виктор Семенов, отечественная металлургия должна и будет развиваться на базе отечественного оборудования. Хотя, понятно, процесс создания своей технической базы будет идти не быстро и не просто. Китайским производителям металлургического оборудования понадобилось, например, не менее 10-15 лет, причем они, как правило, могли опираться на заимствованные западные технологии.

Так или иначе, подвижки идут. Даже автомобилестроение подает признаки жизни, хотя и с отчетливым китайским акцентом. По крайней мере, «АвтоВАЗ» за первое полугодие получил по железной дороге почти в полтора раза больше металлопродукции, чем годом ранее. Учитывая, что простои на нем начались в марте 2022 г., эффект низкой базы там, конечно, присутствует, но восстановление налицо.

Расширение видимого спроса на российском рынке помогает отечественным металлургам компенсировать спад на экспорте. Как сообщает Ассоциация морских торговых портов РФ, в первом полугодии перевалка черных металлов сократилась на 16,2% по сравнению с аналогичным периодом годичной давности. И сложно рассчитывать на то, что во второй половине текущего года обстановка изменится к лучшему.

Падение курса рубля позволило российским металлургам понизить экспортные котировки на заготовку до минимального уровня с ноября 2020 г. Впрочем, главную роль в этом падении сыграло ухудшение обстановки в Турции. Экономика там по-прежнему испытывает очень большие проблемы, а внутренние цены на сортовой прокат продолжают опускаться.

Правительство Турции с 10 июля повысило ставку НДС от 18 до 20%, была также увеличена ставка корпоративного налога. Сообщается, что дополнительные средства будут использоваться для финансирования восстановительных работ на юго-востоке страны. Однако на местный бизнес эти нововведения оказали негативное влияние. Кроме того, хотя прошел уже почти месяц, турецкий финансовый сектор все еще «переваривает» резкий подъем процентных ставок в конце июня.

Не зря турецкий президент Реджеп Эрдоган в последнее время подает сигналы о своей лояльности западному делу. Деньги Турции сейчас нужны просто позарез. А внутри страны взять их неоткуда. Россия в этом плане намного более устойчива.

Ближе к середине июля немного подскочили цены на черные металлы в Китае, хотя в целом рынок остался в пределах интервала, который он занимает еще в апреле. Подорожала до значимых величин только железная руда, но это можно объяснить укреплением юаня.

В последние дни доллар немного ослабел по отношению ко всем основным валютам. Это связано с тем, что инфляция в США в июне понизилась до наименьшего значения более чем за два года (3,0%, совсем как у нас). Поэтому предполагается, что ФРС США больше не будет поднимать ставки или ограничится одной минимальной прибавкой.

Под воздействием этих ожиданий и цены на нефть впервые с конца апреля превзошли отметку $80 за баррель. Ряд западных источников в связи с этим разразились стенаниями от того, что российская нефть превысила «потолочные» $60 за баррель на условиях FOB. И вообще, дисконт на нее в последнее время сильно уменьшился, что хорошо и для рубля, и для российского бюджета.

Правда, устойчивое повышение нефтяных котировок возможно только при условии ускорения китайской экономики, а с этим пока сложновато. В этом году рынок стали в Китае ведет себя по принципу: «Ах, обмануть меня не трудно, я сам обманываться рад». Периодически на нем возникают оптимистичные ожидания, которые через некоторое время развеиваются как дым, а потом конденсируются снова.

На этот раз причиной ценового роста стало заявление Народного банка Китая о продлении мер поддержки для строительной отрасли до конца 2024 г. Также все ждут скорого заседания Политбюро КПК, на котором должна будет рассмотрена ситуация в экономике.

В то же время, сильным негативным сигналом для Китая стали данные о падении экспорта в июне на 12,4% по сравнению с тем же месяцем годичной давности. Это самый сильный спад с весны 2020 г. Причем внешние поставки в США сократились на 12%, а в Евросоюз — остались на том же уровне, что и в прошлом июне.

Консалтинговая компания Mysteel между тем прогнозирует, что видимое потребление стальной продукции в Китае во втором полугодии уменьшится на 5,7% или 27,8 млн. т по сравнению с аналогичным периодом 2022 г. Причем вторая половина прошлого года была не самым лучшим временем. В частности, на него пришлось несколько продолжительных локдаунов, а цены на стальную продукцию падали, опустившись на минимальные уровни в начале ноября. В общем особого роста в экономке в Mysteel, очевидно, не ждут.

Таким образом, скорее всего, никаких подарков из-за рубежа в ближайшие месяцы для нас не будет. Все успехи и достижения придется создавать самим.

Источник : Портал «Металлоснабжение и сбыт»

«Не стреляйте в пианиста, он играет, как умеет». Эта фраза не единожды и даже не дважды приходила на ум на прошлой неделе, когда рубль валился вниз как подкошенный под меланхоличные комментарии руководства Центрального банка РФ.

Падение рубля до более 90 за доллар — это действительно очень неприятно. Хотя бы потому, что теперь почти никто не сомневается, что скоро (а по мнению ряда «экспертов», и очень скоро) курс дойдет до сотни, причем процесс на этом не остановится.

Конечно, жить можно и с этим. Если кто помнит, в 90-е годы курс рубля за год мог упасть в разы. А турецкая лира за последние два года подешевела втрое по отношению к доллару, и Турция от этого не развалилась. Однако в таких случаях экономика страны переориентируется на устойчивую и конвертируемую иностранную валюту, а свои «деревянные» рассматривает как расчетные единицы для краткосрочных операций.

Нам в условиях санкций и запрета на ввоз в страну наличных долларов и евро такой вариант не подходит. Да и обидно отказываться от рубля, который столько лет возвращал к себе доверие, а теперь может за какие-то месяцы его лишиться.

При этом нельзя сказать, что наши «пианисты» так уж безбожно режут слух фальшивыми нотами. Прежде всего, логика обстоятельств всегда сильнее логики намерений, а что тут сделаешь, когда обстоятельства сложились не в пользу рубля?

Согласно объяснениям Центробанка, российская валюта, снижающаяся с конца июня 2022 г., реагирует подобным образом на изменение баланса между экспортом и импортом. Объемы ввоза в страну восстановились до уровня 2021 г., тогда как экспорт резко упал. Более того, согласно заявлениям некоторых экспертов, часть российского экспорта оплачивается в индийских рупиях и прочих «мягких» валютах, которые ни в Россию ни введешь, ни на месте не используешь. Поэтому предложение долларов и евро уменьшилось, тогда как спрос не изменился. Потому стали они дефицитными и растут в цене по отношению к бедному «рубленку».

Помимо этого указываются и другие нюансы. Согласно многим комментариям, дешевый рубль — хорошо для бюджета. Нефть дорожать не желает несмотря на заявления стран ОПЕК+ о сокращении добычи и экспорта. Причины — спад в западных странах и отсутствие роста в китайской экономике. Поэтому понижение курса дает возможность получить больше рублей с одного экспортного барреля нефти и уменьшить дефицит бюджета.

Иначе его бы потребовалось закрывать с помощью эмиссии, а это привело бы к увеличению инфляции. А согласно заявлению Центробанка, его главная задача — как раз снижать инфляцию, а до курса рубля ему дела никакого нет. Валютный рыночек, мол, сам порешает.

Да, на протяжении последних месяцев ослабление рубля не оказывало никакого влияния на уровень инфляции. Она вся выплеснулась в марте-апреле 2022 г., когда достигала 20% годовых. Тогда цены резко взлетели, в частности, под влиянием временного обвала рубля, а затем просто стабилизировались на этом уровне. Однако есть очень серьезный риск того, что новое падение в июне-июле 2023 г. установит и новые курсовые и ценовые ориентиры. Раньше рубль просто не воспринимался как падающий, а его колебания в пределах 65-80 руб. за доллар выглядели нормой. Сейчас меняется восприятие.

Глава Центробанка РФ Эльвира Набиуллина признала, что снижение курса рубля способствует раскрутке инфляционных ожиданий. В связи с этим на очередном заседании совета директоров ЦБ 21 июля, скорее всего, будет принято решение о повышении ключевой ставки.

Правда, к выправлению внешнеторгового баланса это никакого отношения не имеет, но, как некогда заметил американский психолог Абрахам Маслоу, «когда у тебя в руках молоток, все задачи кажутся гвоздями». Центробанк привык пользоваться именно изменением ставок, и о других инструментах не помышляет.

Однако, если взять еще одну популярную цитату, «в действительности все не так, как на самом деле». В ситуации с рублем есть и другие, не афишируемые параметры. Прежде всего, диспропорции между экспортом и импортом — не единственный и не главный источник его ослабления. Внешнеторговый баланс России остается положительным. Экспорт по-прежнему превышает импорт, хотя сальдо действительно сократилось в несколько раз. Хочется также верить, что какая-то весомая часть импорта оплачивается теми же юанями, рупиями и, не побоюсь этого слова, рублями.

Сообщения о миллиардах рупий, застрявших на индийских счетах, выглядят странновато. Возможно, переправить их в Россию сложновато. Центробанк уже почти полтора года заявляет о выстраивании механизма международной торговли за нацвалюты, но, видать, что-то не выходит каменный цветок. Но ведь из любого положения есть, как минимум, три выхода.

Одна российская металлургическая компания еще в прошлом году рассказывала на конференциях МСС о том, как она экспортирует стальную продукцию, получает за нее местные валюты, а потом закупает на них на месте что-то полезное и продает за рубеж — в Россию или еще куда. Понятно, что это сложно, геморройно и требует высокой квалификации и изворотливости. Но такие вещи надо просто брать и делать.

Впрочем, это так, небольшое отступление. Главный источник дефицита валюты в России — это вывоз капитала. Как отмечает агентство «Прайм», за последние пять кварталов из страны было выведено различными способами (как правило, полностью легальными) порядка $160 млрд. И это больше, чем оставшееся положительное сальдо российского внешнеторгового баланса. После известных событий в конце июня данный процесс ускорился. Вот, собственно, и все объяснения.

Поэтому реальным методом укрепления рубля в нынешних условиях может стать принятие мер по ограничению данного вывоза. Собственно, для этого не надо ничего выдумывать, просто вернуться к тем порядкам, что существовали у нас одно время весной-летом 2022 г. И тогда, если кто помнит, рубль очень даже укреплялся. Может, даже слишком сильно укреплялся, но тогда и импорт очень резко просел.

Правда, вероятность принятия каких-либо решений в этом направлении пока выглядит весьма низкой. Скорее всего, будут использованы иные методы. Возможно, на российскую валютную биржу заведут иностранные компании из дружественных стран, что должно увеличить предложение долларов. Вероятно, 21 июля будет существенно повышена ключевая ставка. Такие действия обычно способствуют повышению курса национальной валюты, хотя далеко не факт, что в нынешних условиях это сработает.

Может быть, Центробанк РФ когда-нибудь допилит систему международных платежей в нацвалютах, что тоже уменьшит давление на рубль. Может быть. А если инфляция подскочит, с ней начнут бороться, что, очевидно, будет включать и некие меры по стабилизации рубля.

В комментариях к событиям прошедшей недели присутствует еще мысль о том, что колебания курса на самом деле мало влияют на инфляцию и российскую экономику в целом. И последние 12 месяцев, когда рубль падал, а экономика сначала восстанавливалась, а потом росла, это вроде бы подтверждают.

Да, рыночная конъюнктура сейчас благоприятная. Это видно по российскому рынку стали. В июле поднялись заводские цены не только на сварные трубы и прокат с покрытиями, но и на арматуру. Дистрибьюторы сообщают об устойчивом поступлении заказов и крепких продажах. Один только холоднокатаный прокат, как бедный родственник.

Импортозамещение реально идет, российские производители порой не справляются с резко возросшими заказами. Реализуются многочисленные инвестиционные проекты в приоритетных отраслях. Причем, что характерно, для них находятся деньги в нужных количествах и на хороших условиях. Рост государственных расходов создал дополнительный спрос. Дефицит рабочей силы разогревает рынок труда, а увеличивающиеся доходы населения обеспечивают подъем сферы услуг и расширение продаж потребительских товаров. И какая, в принципе, разница, сколько стоит доллар, при таких-то исходниках?!

Логика в этом есть. И все же, негативные изменения могут накапливаться медленно и постепенно, а потом происходит качественный скачок. Кроме того, валютный рынок — это очевидное тонкое место для российской экономики. А где тонко, там порой и рвется.

Во всяком случае, металлургические компании теперь, скорее всего, поднимут котировки на все виды стальной продукции в августе. Причем ослабление рубля является одним из основных обоснований. Также заводы не исключают подорожания металлолома. Некоторые предприятия как раз приподняли закупочные цены на прошлой неделе.

Между тем, мировой рынок остается в состоянии стагнации. Спроса нет почти нигде. До конца лета прогнозируется либо стабилизация на низком уровне, либо незначительный спад. Более существенному падению помешает сырье. Ни металлолом, ни железная руда не должны сильно подешеветь в ближайшем будущем.

Вторая половина лета, по-любому, спокойной не будет. Но все-таки хочется, чтобы она не была слишком беспокойной.

Источник : Портал «Металлоснабжение и сбыт»

Экономика и политика тесно связаны между собой, причем связь эта неразрывная и двусторонняя. События прошедших выходных, реакция на них, прежде всего, в информационном пространстве, и оценка всего в комплексе обернулись новым падением курса рубля, рухнувшего по направлению к отметке 90 руб. за доллар.

И что бы ни говорил первый вице-премьер Андрей Белоусов о желательности для экономики курса в пределах 80-90 руб. за доллар, ослабление национальной валюты сегодня становится сильнейшим негативным фактором для страны.

Разворот рубля в сторону снижения начался ровно год назад — в конце июня 2022 г. За это время доллар подорожал по отношению к рублю почти на 68%, юань — на 57% и даже кризисная инфляционная турецкая лира — на 9,5% (по данным на вторую половину дня 30 июня). Конечно, надо учитывать то, что курс рубля летом прошлого года считался сильно завышенным, тем не менее, такой обвал — это нечто из ряда вон выходящее. Даже если брать за точку отсчета начало текущего года, минус 26% по отношению к доллару — это много.

Безусловно, падение рубля отражает те негативные процессы, с которыми столкнулась российская экономика за последние без малого полтора года. Прежде всего, это плата за падение экспортных продаж при сохранении прежнего уровня расходов на импорт и за сокращение государственных доходов, важным источником которых являются поступления от экспорта нефти.

За последние 12 месяцев котировки на нефть «брент» на Лондонской бирже понизились на 32%. К ним надо добавить те скидки и дополнительные расходы, с которыми сопряжен экспорт российской нефти в режиме санкций.

Сами ограничения отечественные компании научились эффективно обходить. Как, в частности, сообщало агентство Bloomberg (хотя как источник объективной информации оно может пониматься очень условно), в мае 2023 г. российский экспорт нефти в баррелях в день практически не уступал уровню февраля прошлого года. Однако доходы от него уменьшились. Причем главной причиной удешевления нефти специалисты называют экономические проблемы западных стран и Китая. А если посмотреть в самый их корень, мы увидим все те же антироссийские санкции и их негативные последствия для их же инициаторов.

Интересно, что до сих пор понижение курса рубля не приводило к каким-то страшным катаклизмам. В отличие, например, от Турции, зависящей от импорта сырья. Для нее увеличение затрат на приобретаемые за рубежом нефть, природный газ, уголь, металлолом, железную руду приводит к постоянному росту себестоимости производства и сводит на нет те преимущества, которые могли бы получать от дешевой лиры местные промышленники.

В России ситуация совсем другая. Рублевые цены на горючее, металлолом, руду, тарифы на электроэнергию и перевозки, безусловно, поднялись по сравнению с показателями годичной давности. Но этот рост значительно меньше, так сказать, по модулю, чем падение валютного курса.

За подешевевший рубль заплатило население, правда, авансом, весной 2022 г., когда произошел основной скачок цен на потребительском рынке. Изменения с тех пор были относительно небольшими, что и показывает 3%-ный уровень инфляции по итогам мая 2023 г. По-настоящему много потеряли только любители зарубежного отдыха и туризма, а также более обеспеченные слои, у которых в потреблении выше доля импортных товаров.

Более серьезный «валютный налог» выплачивает отечественный бизнес. Ему по-прежнему необходим импорт материалов, оборудования, комплектующих. Без разницы, плановый, параллельный или китайский, но за него все равно приходится платить все более «легкими» рублями.

Не так давно Федеральная налоговая служба (ФНС) сообщила, что совокупная выручка российских компаний в 2022 г. выросла на 94% по сравнению с предыдущим годом и достигла небывалого рекордного значения — около 1270 трлн. руб. Но прибыль при этом увеличилась только на 5,3%, составив 31,1 млрд. руб. Похоже, разительное несоответствие двух показателей вызвано увеличением затрат российского бизнеса, причем, подорожание импорта (включая логистику и прочие сопутствующие расходы) сыграло там очень заметную роль.

Кстати, налогооблагаемые доходы населения прибавили в прошлом году 19% по сравнению с 2021 г. до 41,4 трлн. руб. Очевидно, одним из важных факторов стало повышение уровня оплаты труда. Реальное импортозамещение существенно повысило спрос на квалифицированную рабочую силу.

Обидно, что валютный шторм обрушился на российскую экономику в тот момент, когда дела в ней шли совсем не плохо. Данные Росстата за май показали рост ВВП на 5,4% по сравнению с тем же месяцем прошлого года. Промышленность прибавила 7,1%, обрабатывающие производства — 12,8%, строительство — 13,5%.

Понятно, здесь необходимо учитывать эффект низкой базы. На май и июнь прошлого года пришелся самый трудный период для экономики, испытавшей шок от санкций и разрыва экономических связей. Но во многих случаях результаты мая 2023 г. превысили докризисный уровень 2021 г. То есть, идет не только восстановление, но и реальный рост. Причем отнюдь не только в оборонке.

Участники российского рынка стали весьма оптимистично оценивали перспективы на июль. Металлургические компании поддерживали достаточно высокие объемы производства несмотря на сокращение экспортных поставок. Дистрибьюторы отмечали поступление большого количества заказов на сварные трубы, прокат с покрытиями, арматуру. Улучшалась обстановка в секторе горячекатаного проката. В июле прогнозировалось умеренное подорожание почти по всему рынку стальной продукции, причем вызванное, в первую очередь, активным спросом.

В принципе, эти прогнозы и сейчас можно считать обоснованными и справедливыми. Если удастся вернуть валютный рынок в норму. Основной риск здесь заключается в том, что рубль может лишиться доверия населения и бизнеса. В последние месяцы его выручала низкая инфляция, но при дальнейшем падении курса она может резко ускориться. И заявление Центробанка РФ о повышении ключевой ставки в июле здесь ничем не поможет, а только навредит.

В Госдуме вот только что приняли закон о программе долгосрочных сбережений россиян, которая должна заработать с 1 января 2024 г. Но о каких сбережениях может идти речь, если рубль может подешеветь на 68% за 12 месяцев, пусть и только на валютном рынке?! И как можно с такими вихляниями рассчитывать на более широкое использование рубля в международной торговле?! Чтобы рубль воспринимался как серьезная валюта, которую можно использовать для сбережений, он должен быть прочным! Иначе мы опять вернемся к долларам в стеклянных банках и под матрасами.

Как можно укрепить рубль? Прежде всего, в военно-политической сфере, которая, как мы видим, тесно связана с экономикой. Однако наша марафонская дистанция продолжается, и мы пока еще не знаем, как далеко до финиша. Если же опираться только на экономические меры, то решением может стать, прежде всего, увеличение экспорта. Причем, не сырья, а готовых изделий, энергоносителей и продовольствия. То есть, того, что по-настоящему востребовано, приносит хорошую прибыль и ни при каких обстоятельствах не попадет под антидемпинг.

На прошлой неделе президент призвал поддержать российские бренды. На что ряд комментаторов отметили, что российская продукция по определению всегда будет дороже зарубежной. Поскольку на мировом рынке доминируют компании глобального масштаба, способные снижать цену за счет массового производства и отлаженной логистики. Кроме того, они могут запросто демпинговать, зарабатывая за счет дальнейшего сервиса, модернизации, поставок запчастей и комплектующих.

Да, возможность выгодно покупать за рубежом нужные товары и не заморачиваться со всеми сложностями и недостатками отечественного производства — это наша давняя традиция, еще с незапамятных времен. Однако ни одна успешная промышленная держава не избежала в своем развитии этапа жесткого протекционизма, когда текущее удобство для населения и бизнеса сознательно приносили в жертву будущим достижением.

В США именно по этой причине (а вовсе не из-за каких-то «афроамериканцев») в середине XIX века вспыхнула Гражданская война, в которой погибло больше американцев, чем в обоих Мировых войнах, вместе взятых. Главное, чтобы жертвы оказывались не напрасными, чтобы российская промышленность, для которой защитные барьеры парадоксальным образом выстроены снаружи, воспользовалась возможностью. А затем расширяла обороты за счет экспорта в дружественные и нейтральные страны.

Этот процесс уже начинался до 2022 г., теперь же его надо возобновлять. Для этого необходимо выстраивание альтернативной системы международной торговли. Здесь надежды возлагаются на саммит БРИКС, назначенный на 22-24 августа. Однако надо понимать и то, что сопротивление со стороны США, которым реально светит слом монополии доллара, будет страшное. Ближайшие два месяца станут непростыми для всех.

А напоследок несколько слов о мировом рынке стали. За последнюю неделю там не произошло никаких важных событий. Разве что в Китае опять ожидают принятия какой-то грандиозной программы стимулирования экономики. Благодаря этому цены на стальную продукцию на местном рынке немного выросли, а экспортные стабилизировались.

В Турции всю прошлую неделю праздновали Курбан-Байрам, а теперь там снова начинаются будни. Июнь там заканчивался откровенно плохо — с падением лиры, отсутствием ценовых ориентиров, парализованным рынком стальной продукции. В отношении нее трудно что-то предсказать, будем смотреть и наблюдать.

Источник : Портал «Металлоснабжение и сбыт»

Заканчивается беспокойный июнь, впереди июль — традиционно, самый спокойный месяц в году. На российском рынке стали сохраняется стабильность без существенных ценовых подвижек, да и на мировом колебания постепенно сглаживаются.

Отечественные металлургические компании в июле намерены поднять котировки только на прокат с покрытиями. Спрос на него хороший, да стоимость относительно невысокая. Оцинкованный и окрашенный прокат, в отличие от других видов листовой продукции, избежал резкого подъема в первом квартале, а теперь понемногу берет свое.

Дистрибьюторы положительно оценивают перспективы сварных труб. Видимое потребление в этом секторе возросло, приходят новые заказы. Очевидно, в июле эта продукция прибавит в цене. Может немного подорожать и арматура: со стройкой дела обстоят вполне благополучно. А вот горячекатаный прокат слегка подешевел. Этой продукции на рынке сейчас много (хотя и не всех толщин), в том числе, и по причине скромных объемов российского экспорта.

Новости по теме

07:08, 05 июня 2023 г. [Концы бесконечности. Российский и мировой рынок стали: 28 мая – 4 июня 2023 г.] Концы бесконечности. Российский и мировой рынок стали: 28 мая – 4 июня 2023 г.

За рубежом сейчас и в самом деле много не заработаешь. Относительное спокойствие, что пришло в последнее время на мировой рынок стали, обусловлено, главным образом, не оправдавшимися ожиданиями и не сбывшимися надеждами. Китай, Турция, Евросоюз — все они не показали никакого улучшения во втором квартале.

Турцию вообще непрерывно лихорадит с осени 2021 г., когда подскочили вверх цены на энергоносители. Когда-то Тургут Озал, президент страны с 1989 по 1993 гг., при котором Турция начала свой путь от дыры на окраине цивилизованного мира к одной из наиболее динамично развивающихся новых рыночных стран, изрек: «Слава Аллаху, что у нас нет нефти». В те времена эти слова означали, что Турции, не имеющей даровых доходов от продажи природных ресурсов, надо форсировать индустриализацию и зарабатывать на изготовлении промышленных товаров. Но сегодня, когда в Турции уже построена современная экономика, а жизненный уровень населения значительно возрос, оказалось, что быть крупным импортером нефти, газа и угля совершенно не круто. В последние два года вся турецкая экономическая политика — это непрерывная эквилибристика на краю пропасти.

Тогда, в 2021-м, турецкое правительство сознательно пожертвовало национальной валютой, сбросив процентные ставки до 8,5% при многократно большем уровне инфляции. С начала октября 2021 г. по сегодняшний день турецкая лира обесценилась почти в три раза по отношению к доллару. Зато несмотря на все проблемы с импортом энергоносителей Турция благодаря дешевым деньгам показывала достаточно высокие темпы экономического роста.

Жить в стране, тем не менее, становилось все труднее, из-за чего президент Эрдоган лишь «на тоненького» выиграл майские президентские выборы. После них было решено менять экономическую политику. Центральный банк Турции 22 июня повысил ставку до 15%, но тем самым лишь спровоцировал новое падение национальной валюты. Получилось, что называется, ни два, ни полтора. При инфляции под 40% ставку надо было поднимать решительнее.

В итоге с конца мая лира подешевела более чем на 25%. Но здесь могут возникнуть интересные последствия для турецких металлургов. Со второго квартала прошлого года отрасль находилась в глубоком кризисе. Резкий скачок цен на энергоносители привел к увеличению себестоимости. Турецкая стальная продукция начала утрачивать конкурентоспособность как на мировом, так и на внутреннем рынке.

До осени 2022 г. турецкие заводы работали на дешевых российских полуфабрикатах. Но неуемный санкционный пыл Европейской комиссии, пригрозившей запретить импорт турецкого проката, если если его производители не прекратят использовать российский металл, заставил турок если не отказаться полностью от этой безусловно выгодной для них экономической модели, то существенно сократить ее масштабы.

А в конце прошлого года турецкие власти, готовясь к выборам, практически стабилизировали курс лиры при сохранении инфляции в десятки процентов. Национальная валюта оказалась переоцененной, а турецкая стальная продукция — слишком дорогостоящей, учитывая еще затраты на импортируемые энергию и сырье. По итогам первых пяти месяцев 2023 г. турецкий экспорт стали упал более чем в два раза по сравнению с аналогичным периодом годичной давности, а производство — почти на 20%.

Сейчас будет интересно посмотреть, как в Турции изменятся цены на стальную продукцию в лирах. В данный момент стоимость арматуры на местном рынке упала до $570-580 за т EXW без НДС в долларовом эквиваленте. Это уже дает туркам возможность конкурировать с поставщиками сортового проката из Юго-Восточной Азии, стран Персидского залива и Северной Африки. Правда, сильно понизить цены им не даст металлолом, примерно две трети потребностей в котором покрываются за счет импорта.

Тем не менее, после новой девальвации лиры турецкий рынок стали может немного оживиться. До этого три недели он пребывал в совершенно летаргическом состоянии, поэтому, что бы там ни случилось, все равно будет прогресс. Но вот российским экспортерам на этом направлении по-прежнему ловить особенно нечего.

В Китае с 22 по 24 июня отмечали Праздник драконьих лодок, так что деловая активность на прошедшей неделе была низкой. Однако как раз именно в те дни на национальном рынке стали происходила переоценка ценностей. С конца мая по середину июня цены там поднимались, а сейчас снова пошли на спад.

Причина этого поворота крайне проста: кончился заряд положительных ожиданий. Всю первую половину июня в Китае (да и в других странах тоже) надеялись, что правительство КНР вот-вот пойдет на решительные шаги по стимулированию экономического роста. Статистика за май показала, что с быстрым восстановлением экономики после трех ковидных лет дело не складывается. Темпы роста капиталовложений составили только 4% по сравнению с маем 2022 г., промышленного производства — 3,5%, инвестиции в недвижимость вообще сократились на 7,2%. Причем все эти показатели были хуже, чем в апреле.

Нет, китайские власти действительно пытаются поддержать экономику. Народный банк Китая понизил процентную ставку аж на 10 п.п. Ранее заявлялось об увеличении объемов выпуска инфраструктурных облигаций. Но, в отличие от 2008-2009 гг., Китай больше не собирается вытягивать на себе всю мировую экономику, искусственно раздувая свой рост. И вообще, страна сейчас проходит свою перестройку, стремясь перейти с экстенсивного пути развития, на котором уже достигнут потолок, на интенсивный.

Еще одной причиной смены курса на китайском рынке стали оказалось ухудшение погоды. В северо-восточные провинции пришла жара, а юг и приморье заливает дождями. У китайских энергетиков это вызывает тревогу и беспокойство. По оценкам China Electricity Council (CEC), пиковое потребление электроэнергии этим летом может возрасти на 6-7% по сравнению с прошлым годом. И это может стать проблемой.

На первый взгляд, это странно. По данным китайской National Energy Administration, за первые пять месяцев 2023 г. инвестиции в энергетическую отрасль достигли 238,9 млрд. юаней ($33,4 млрд.), что на 62,5% больше, чем в тот же период прошлого года. При этом более 40% от этой суммы было направлено на развитие солнечной энергетики. Ее установленные мощности в конце мая достигли 450 ГВт, что на 38,4% больше, чем годом ранее. Это 16,9% от всей китайской энергетики.

Однако десятки миллиардов долларов, вкладываемые в китайские солнечные станции, почему-то не дают эффекта. В январе-мае 2023 г. на их долю пришлось всего 3,1% от выработки электроэнергии в стране. АЭС, установленные мощности которых почти в 8 раз меньше, выдали на 70% больше.

И это, между прочим, проблема не только Китая. В последние годы острый дефицит электроэнергии стал хронической болезнью для многих стран. Пакистан, Бангладеш, ЮАР, Шри Ланка, Вьетнам — это только те примеры, которые сейчас на слуху. Сезонные проблемы регулярно возникают в Китае, Индии, Японии, на Тайване, в 2021 г. от засухи и падения выработки электроэнергии на ГЭС страдали Южная Америка и Западная Европа. Потребности экономики и населения в энергии растут, а вот производство отстает.

Как признает парижское Международное энергетическое агентство (International Energy Agency, IEA), в 2020-2022 гг. темпы роста генерации электроэнергии в развивающихся странах замедлились. Основная причина заключается в том, что международные финансовые организации и частные банки в рамках «климатической» повестки отказываются предоставлять средства на проекты, связанные со строительством угольных или газовых энергоблоков. А альтернативная энергетика солнца и ветра требует применения передовых технологий по управлению электросетями, которые для бедных африканских и азиатских стран слишком дороги.

Даже в западных странах проведение климатической политики становится изрядным обременением. В последние месяцы в металлургической отрасли Евросоюза валом пошли проекты «декарбонизации» производства. По данным региональной ассоциации Eurofer, их количество перевалило уже за 60. Металлургические компании планируют массовую замену доменных печей электродуговыми, осваивают выпуск восстановленного железа, заявляют о скором внедрении водородных технологий и переходе на возобновляемую энергетику.

Однако при этом возникают ряд сложностей. Прежде всего, все эти проекты весьма затратны и могут осуществляться только при условии государственного субсидирования на суммы в сотни миллионов евро. Несколько таких грантов в разных странах уже получила группа ArcelorMittal, достигнуто соглашение в отношении проекта германской Salzgitter, на очереди остальные.

Вторая проблема заключается в том, что пока не прояснены вопросы о том, где получать правильный «зеленый» водород в требуемых объемах и по приемлемым ценам, и как с помощью прерывистой солнечной и ветряной генерации обеспечить непрерывное металлургическое производство. Теоретически, можно строить монструозные накопители электроэнергии на «мегабатарейках», но это тоже очень дорого, а также требует сотен тысяч тонн меди, лития, никеля и других металлов и материалов, которые Европа импортирует. И кто-то там говорил о неприемлемой зависимости от российских нефти и газа?!.

Наконец, климатически правильная стальная продукция будет обходиться дорого. В Европе уже ставится вопрос о создании рынка «зеленой» стали, которая производится с уменьшенными выбросами углекислого газа. По расчетам производителей, премия для горячекатаного проката с удельными выбросами в 1 тонну CO2 на тонну стали (при традиционном доменно-конвертерном процессе этот показатель составляет около 2,1 тонны) должна составлять порядка 200-300 евро за т. Европейский рынок стали и так премиальный, а с «зеленью» цены там вообще усвистят в зенит.